Каким образом проводятся операции через систему форекс

Приветствую на своем блоге о форекс. Сегодня хочу разобрать одну очень важную тему касаемо рынка и рассказать вам подробнее, каким образом проводятся операции через систему форекс. Тема очень важная, так как прежде чем торговать на рынке, мы должны понять правила игры и уяснить, как вообще функционирует рынок в целом и к чему мы должны быть готовы.

Сразу хочу отметить, что информации о том, как работает финансовый рынок и как брокеры исполняют наши торговые операции очень и очень мало, а все что имеется, носит скорее информационный характер. Но так как я человек по своей природе очень пытливый и любознательный, я попробовал собрать все те крохи информации, которые имеются в открытом доступе, сопоставил их, рассмотрел со всех сторон и немного дополнил пробелы своими мыслями. В общем, получилось следующее.

Вокруг этой сферы ходит достаточно много различных легенд и мифов, кто-то склоняется к мысли, что вся форекс индустрия строится на обмане клиентов, где брокеры играют против своих же клиентов, у которых просто нет шансов на выигрыш. От части, они конечно правы, есть разные брокеры и бизнес модели у них тоже отличаются, но есть и серьезные брокеры, которые исключили конфликт интересов и теперь торгуют на стороне клиента.

Актуальные бизнес-модели форекс брокеров на рынке

Именно от того, по какой модели брокер будет развивать свой бизнес и зависит наше благополучие как клиентов данного брокера. Выбор бизнес-модели отражает отношение брокера к своим клиентам, а говоря проще – это способ, которым брокер планирует зарабатывать деньги.

Моральные аспекты ведения бизнеса присущи, как правило, крупным брокерам с продолжительной положительной историей, которые на первое место ставят свою репутацию, а потом уже прибыль. В отличие от них, мелкие канторы-однодневки пытаются урвать с рынка как можно больше и в кротчайшие сроки, что естественно, откладывает негативный отпечаток на всю форекс индустрию в целом. На текущий день, брокерами используются следующие бизнес-модели:

- Маркетмейкинг или внутренний клиринг

- Частичный вывод на внешнюю ликвидность

- Полный вывод на внешнюю ликвидность (технологии STP и ECN)

Как работают forex брокеры по модели внутреннего клиринга (маркетмейкинг)

Бизнес модель таких брокеров предельно проста и основывается на торговле против своих же собственных клиентов. Вся ликвидность (средства и позиции клиентов) обращаются внутри компании, как бы варятся в одном котле. Такая схема в народе получила название форекс кухня, так как все операции происходят исключительно внутри компании.

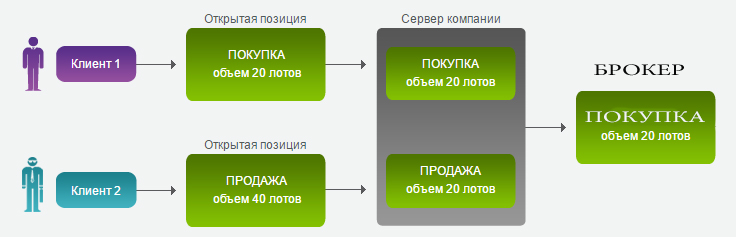

Сделки клиентов перекрываются внутренним клирингом. Практически в любой момент времени есть те, кто покупает актив, есть и те, кто его продает. Их сделки сводятся вместе, а на оставшуюся разницу брокер берет свою позицию. Более подробно схема работы ниже на картинке.

Таким образом, брокер как никто другой заинтересован в проигрышах своих клиентов и очень не любит прибыльных трейдеров, так как с ними приходится делиться своей прибылью, а иногда даже платить из своего кармана. Сам же брокер зарабатывает не на спреде, а просто отжимает депозит у клиента.

Именно при такой модели ведения бизнеса брокер может пустить вход весь свой черный арсенал против своих же клиентов: увеличить время исполнения ордеров до нескольких секунд, исполнять заявки с диким проскальзыванием, сбивать стопы нерыночными котировками (они же шипы, шпильки или спайки), и прочие черные методы.

Весь этот арсенал на себе могут ощутить прибыльные трейдеры, особенно если они смогли вывести из этого брокера прибыль, т.е. вывели больше денег, чем завели в компанию.

По такой схеме работают, как правило, мелкие, малоизвестные компании, с небольшой клиентской базой и без каких-либо серьезных регулирующих документов (лицензий). Открыть такую компанию можно менее чем за 5000$, так что можете теперь сами посчитать, какая рентабельность на вложенные инвестиции. Но такие брокеры, если их можно назвать брокерами, работают не долго, редко больше 2-3 лет, после чего исчезают с деньгами клиентов.

Подводя итог, можно смело сказать, что такие брокеры и такая бизнес модель общего с рынком форекс имеют только название, так как в реальности деньги двигаются исключительно внутри самой компании и никак не влияют на обменный курс.

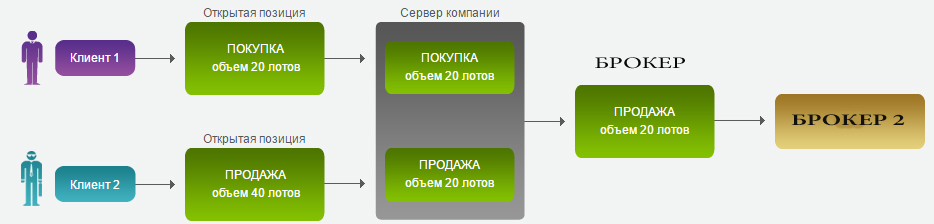

Модель частичного вывода на внешнюю ликвидность

В целом, схема практически ничем не отличается от работы по модели внутреннего клиринга, только брокер свою позицию против клиентов может выводить на внешнего контрагента (может быть такой же брокер или чуть крупнее), чтобы захеджировать свои риски. Все остальные методы работы аналогичны. Благодаря управлению рисками такой брокер зарабатывает чуть меньше, но дольше остается в бизнесе. Живучесть форекс брокеров, которые работают по модели частичного вывода на внешнюю ликвидность, составляет, как правило, 3-4 года.

Как работает полный вывод на внешнюю ликвидность с технологиями STP и ECN

А теперь рассмотрим, как работают брокеры с полным выводом всех клиентских заявок на внешних поставщиков ликвидности. Сразу скажу, что не каждый брокер может себе это позволить, так как такое удовольствие не дешевое и требует не только финансовых вложений. Некоторые брокеры перечисляют крупные мировые банки в качестве своих поставщиков ликвидности. Это правда только отчасти, так как практически ни один такой банк не будет работать с розничными брокерами напрямую. Итак, иерархия поставщиков ликвидности выглядит следующим образом:

- Prime Broker

- Prime of Prime

Prime Broker (Прайм брокер), или брокер первого высшего уровня Tier 1. Это, как правило, подразделение крупного forex банка. Такой брокер позволяет своим клиентам заключать сделки с другими крупными банками, используя договорные отношения и инфраструктуру прайм брокера. Клиенты подписывают договор с брокером и сами указывают контрагентов (банки), с которыми желают сотрудничать. Такой подход значительно упрощает работу и сокращает время обработки данных. Prime Broker предъявляет высокие требования для работы, и не каждая компания может воспользоваться его услугами. Какие это требования:

- Стабильность бизнеса компании

- Высокая положительная репутация и история

- Предполагаемый торговый оборот (мелкие объемы просто не интересны)

- Конечные клиенты в бизнесе компании (розничному брокеру могут вежливо отказать)

- Своевременная отчетность и аудиты в установленные сроки

Процедура оформления всех необходимых документов занимает, как правило, несколько месяцев и не факт что заявку одобрят. Для стабильной работы необходимо работать как-минимум с двумя прайм брокерами, так как в любой момент вашу работу могут приостановить, а найти нового контрагента и быстро наладить с ним работу не получится.

Prime of Prime Broker – это брокер второго уровня Tier2. Он является посредником между прайм брокером и своими клиентами. Клиентами PoP выступают розничные брокеры, фонды, управляющие активами. Как правило, этот брокер предъявляет невысокие требования для сотрудничества, предлагает более выгодные условия работы (например, высокое кредитное плечо) и предоставляет подключение и интеграцию в единый датафид через Fix API или стандартные протоколы для платформ (тот же bridge в MT4).

Далее уже ритейл брокер предоставляет услуги своим розничным клиентам и партнерам, которые работают по модели white label. Чуть ниже сравнительная таблица возможностей и требований каждого из участников.

| Prime Broker | Prime of Prime | Retail FX брокер | |

| Требования к собственным средствам компании | + 10$ mln | нет | нет |

| Начальный депозит | 1$ mln | 50-100K$ | нет |

| Время подключения | 3-4 месяца | 1-3 недели | моментально |

| Максимальное плечо | 1 к 30 | 1 к 100 | 1 к 1000 |

| Индивидуальный доступ к банковской ликвидности | Да | Нет, только агрегированный фид | нет |

| Возможность выбирать провайдеров ликвидности | Да | Да, доступных из фида | нет |

| Отчетность | Да | Да | Нет |

Как исполняются заявки у брокера форекс на STP счетах

STP forex – это технология вывода клиентских заявок сразу на внешних поставщиков ликвидности минуя участие вашего брокера. Сделку исполняет внешний контрагент, который предоставил котировку. Ваш брокер является всего лишь посредником, который организовал данную сделку и берет себе небольшой процент (спред + маркап) за свои услуги. При такой схеме работы брокер как раз таки заинтересован в том, чтобы клиент как можно дольше оставался в игре. Чем дольше торгует трейдер, тем больше у него объемы и количество сделок, тем больше сможет заработать брокер.

Схема обработки клиентских ордеров по технологии STP ниже:

- Клиент в терминале открывает сделку на покупку или продажу, buy или sell

- Через мост (bridge – программная разработка для передачи котировок) заявка клиента попадает к поставщикам ликвидности. Это может быть сразу Prime Broker или Prime of Primes (как правило, это PoP)

- Запросы клиента транслируются через FIX протокол перманентно без перерыва с частотой 100 запросов в секунду и выше, чтобы получить лучшее исполнение

- Брокер взимает с вас спред + маркап, а сделка исполняется менее чем за 1 секунду по наилучшей из доступных на рынке цене

Как устроен ECN счет на forex

Принцип работы по технологии ECN немного сложнее, но очень похож на STP. В общем понимании, ECN это не что иное, как технология (Electronic Communication Network). Самые крупные ECN:

- Currenex

- Atriax

Это две наиболее крупные и популярные компании – технологические провайдеры ECN сетей. Большинство торгового оборота на межбанковском валютном рынке проходит именно через эти системы. К системам могут подключаться не только брокеры, но и крупные корпорации, например Intel, Apple, Google, Compaq и другие.

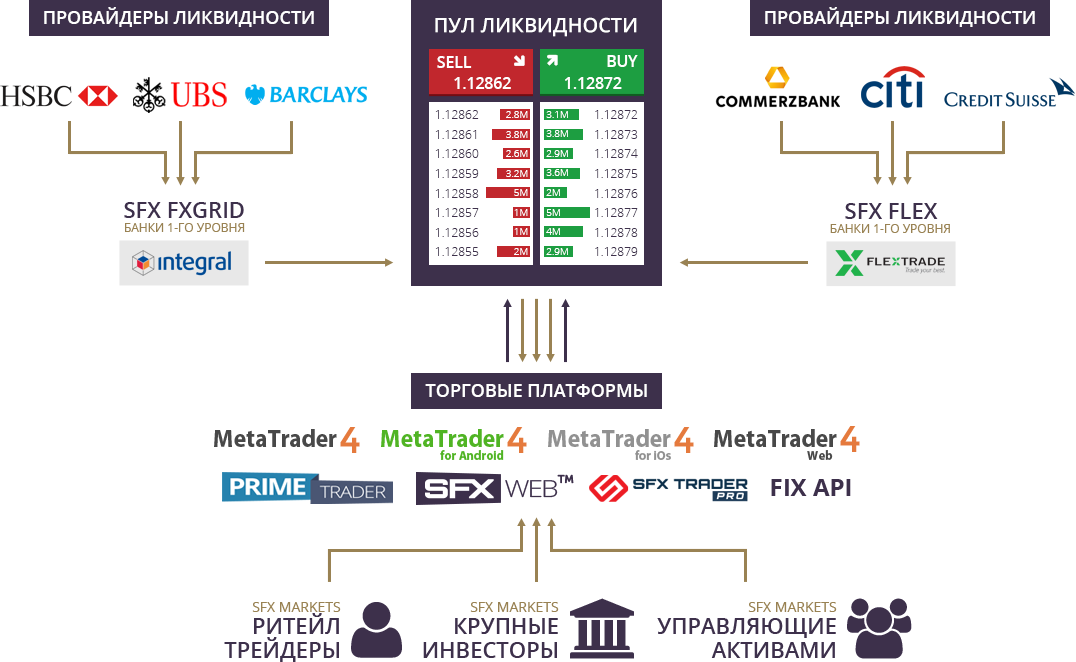

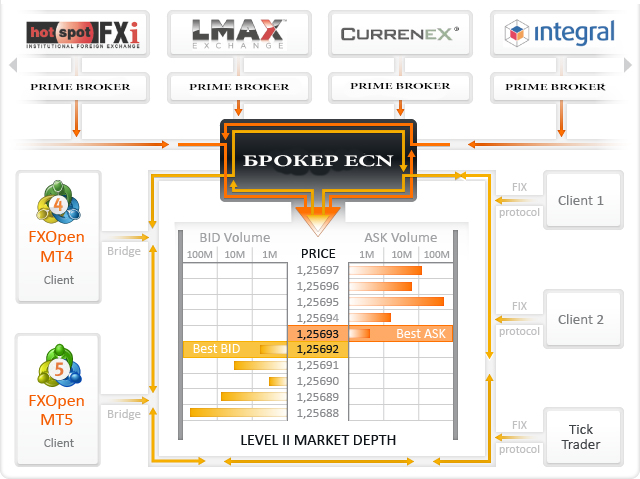

Брокер заключает договор с ECN и проходит полную проверку со стороны технологического провайдера. После одобрения оператор ECN, например тот же Currenex, связывается с прайм брокером своего клиента и подключает его к своему оборудованию. Брокер соискатель указывает своему прайму и Currenex список поставщиков ликвидности (коммерческих банков), с которыми желает работать. Позже, эти банки будут добавлены в систему. Схема работы ECN брокера на рынке форекс:

Поставщики ликвидности через PB транслируют в систему по FIX протоколу свои котировки. Все предложения идут полосами, так называемыми bands (банды). Например банк 1 готов купить от 1 до 3 млн евро по цене 1,2345 доллара. Таких бандов может транслироваться очень много, аналогичные предложения идут и о продаже. В большинстве случаев, цена (котировка) зависит от объема сделки, и здесь внимание: чем больший объем, тем менее выгодная цена, и наоборот. Это связано с тем, что с большим объемом банк больше рискует и ему сложнее найти контрагента для сделки немедленно.

Все полосы или банды, как их называют, Currenex отображает своеобразным способом, тем самым формирую глубину рынка (market depth) или как его называют трейдеры, стакан. Выглядит он следующим образом:

Как видите, чем больше будет вовлеченных банков, тем больше будет предложения, больше ликвидности и как следствие, лучшие цены.

Заметьте, при таком подходе брокер зарабатывает на комиссии со сделок и может исполнять практически не ограниченные объемы с максимальной скоростью и по наилучшим на рынке ценам. Никакого конфликта интересов с клиентами, полная прозрачность всех сделок.

Обратите внимание, что даже если компания работает по ECN через Prime of Prime брокера, к которому может быть подключено несколько розничных брокеров, сделки клиентов этих брокеров все равно исполняются на банковской ликвидности и не сводятся друг с другом.

Надеюсь, теперь вам понятно, каким образом проводятся операции через систему форекс.